Os recursos públicos e privados para financiar projetos de combate às mudanças climáticas mais que triplicaram na última década e as cifras anunciadas recentemente por instituições multilaterais, agências de fomento e bancos de desenvolvimento apontam para a continuidade do crescimento. Em 2021 e 2022, último dado consolidado, os valores aportados em projetos de contenção do aquecimento global atingiram a média anual de US$ 1,3 trilhão, o dobro da obtida nos dois anos anteriores, segundo a consultoria Climate Policy Iniciative (CPI).

Embora ainda não chegue perto do volume necessário para combater as mudanças climáticas, a cifra é um marco, de acordo com Priscilla Negreiros, gerente sênior do CPI, em Londres. “A presença do sistema financeiro [no combate a mudanças climáticas] vem evoluindo e a tendência é de aumento. Paramos de falar em bilhões e passamos a falar em trilhões”, afirma. Vários fatores contribuíram para os resultados.

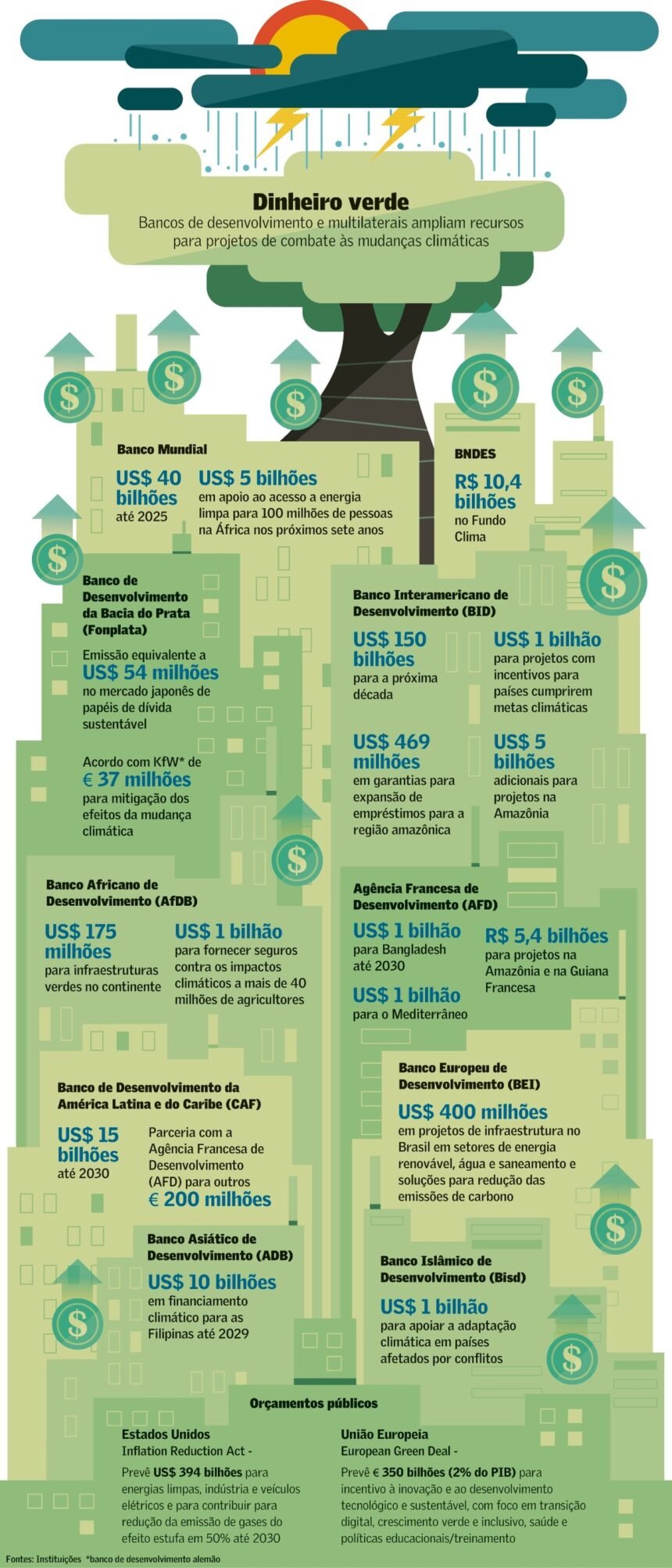

O tema perpassa toda a atuação do Banco Interamericano de Desenvolvimento (BID), que faz reformas para aumentar o impacto de seus financiamentos. O BNDES passou a administrar um dos maiores fundos de adaptação e mitigação do mundo, o Fundo Clima, que recebeu em abril R$ 10,4 bilhões, com o aval do governo brasileiro para captação internacional com títulos soberanos sustentáveis pelo Tesouro.

O Fundo Financeiro para Desenvolvimento da Bacia do Prata (Fonplata), que atua na Argentina, Bolívia, Brasil, Paraguai e Uruguai, firmou contrato com o Banco Europeu de Investimentos para obter consultoria voltada para a inclusão da abordagem climática na avaliação de seus projetos. Com isso, segundo Marina Dockweiler, chefe de gestão ambiental do banco de desenvolvimento, 32 novos financiamentos na região passaram a contar com avaliação de vulnerabilidade e riscos climáticos. No Banco de Desenvolvimento da América Latina (CAF), a adaptação às mudanças climáticas ganhou destaque e o objetivo é ampliar em 40% as aprovações até 2026.

Já o Banco Mundial lançará pelo menos 15 programas nos próximos 18 meses para diminuir a emissão de metano no planeta, e o portfólio do alemão KfW está em fase de expansão e aprimoramento – em 2023, foram € 165 bilhões.

Por sua vez, o Banco Asiático de Investimento em Infraestrutura (Aiib) tem como um dos focos o fomento à economia verde. “Nossa meta para 2030 era que 50% dos investimentos tivessem relação com o combate às mudanças climáticas, mas ela vem sendo superada. Agora, estamos tentando transformar a meta em piso”, diz Alberto Ninio, consultor jurídico do Aiib. Em 2023, os financiamentos para o clima já eram 60% do crédito total do banco. Boa parte dos recursos vai para transição energética, mas Ninio ressalta que o apoio à adaptação climática vem crescendo. A proposta é investir em projetos com maior resiliência. O banco não financia projetos de carvão nem de petróleo.

Apesar da melhora de cenário, os recursos não chegam perto da necessidade estimada para combater as mudanças climáticas. Os cálculos mais recentes vão de aportes anuais de US$ 2,4 trilhões para países emergentes e em desenvolvimento, conforme um grupo de especialistas que inclui Nicholas Stern, da London School of Economics, a US$ 8 trilhões/ano até 2030, de acordo com o CPI. Obter recursos para fechar essa conta é um dos principais desafios.

Questões como a capitalização de instituições multilaterais e maiores aportes de bancos de desenvolvimento e do setor privado entraram em pauta. São temas discutidos atualmente no G20. É verdade que os recursos climáticos bateram em 2022 o recorde de cerca de US$ 100 bilhões, superando a meta anual de US$ 65 bilhões até 2025. Mas é preciso mais, dizem especialistas. Rogério Studart, senior fellow do Centro Brasileiro de Relações Internacionais (Cebri) e consultor das Nações Unidas, e Maria Netto, diretora executiva do Instituto Clima e Sociedade (ICS), enfatizam a relevância da capitalização dos bancos multilaterais, além de instrumentos financeiros mais flexíveis e inovadores.

Não é só ter mais recursos, mas a forma como se está oferecendo [o crédito]”

— Maria Netto

Studart, que já representou o Brasil no Banco Internacional para Reconstrução e Desenvolvimento (Bird) e no BID, observa que o momento exige uma atuação capaz de alavancar recursos privados. A seu ver, a nova arquitetura financeira precisa definir instrumentos adequados já na origem dos projetos e incentivar a criação de ativos lastreados por investimentos rentáveis, transparentes e com impactos expressivos.

Netto aponta que no G20 a discussão gira em torno da sigla BBB, de “bigger, bolder e better” (mais, mais ousado e melhor, em inglês). “O ‘bolder’ é tão importante quanto o ‘bigger’, porque apenas o aumento do capital dos bancos multilaterais não será suficiente se eles não puderem usar esse capital para tomar risco que o setor privado não tomaria. Não é só ter mais recursos, mas a forma como se está oferecendo instrumentos financeiros”, afirma a diretora. “Eles continuam emprestando em condições tradicionais. Muitos investimentos associados ao clima têm risco que o setor privado não está disposto a tomar”.

O Banco Mundial montou um laboratório para criar soluções contra barreiras ao investimento privado nos mercados emergentes e uma plataforma que oferecerá opções de garantia, triplicando o volume anual para US$ 20 bilhões até 2030. O BID diversifica instrumentos, como o hedge lançado com o governo brasileiro que ampliará investimentos sustentáveis verdes ao reduzir o risco cambial, com aporte de US$ 5,4 bilhões.

Para os especialistas, os avanços são relevantes, mas a assimetria persiste. Europa, Ásia/Pacífico, Estados Unidos e Canadá receberam 84% do financiamento global, diz Studart. Para as demais regiões falta capital. Dinheiro existe; no mundo, os ativos superam US$ 470 trilhões. A questão, afirma Netto, está em direcioná-los para a contenção do aquecimento global.